Hoe elk gewest de gezinswoning beschermt

Wat de successierechten betreft, beschermen de drie gewesten de gezinswoning op een verschillende manier. Maar hoe weet u welk tarief u zult moeten betalen: het Vlaamse, het Waalse of het Brusselse?

Als (een van de) ouders overlijd(t)en, komt de gezinswoning uiteraard in de nalaten- schap terecht. Voor heel wat mensen vormt de gezinswoning een heel belangrijk bestanddeel van hun vermogen. De 3 gewesten zijn wat milder wat de successierechten op de gezinswoning betreft en geven haar een voorkeursbehandeling tegenover andere goederen van de nalatenschap (zoals een tweede verblijf of roerende goederen). Ze doen dat echter niet op dezelfde manier!

Welk gewest belast?

Om te weten of de Vlaamse, Waalse of Brusselse successierechten toepasselijk zijn, wordt gekeken naar de plaats waar de overledene op het ogenblik van zijn overlijden zijn fiscale woonplaats had.

De werkelijke woonplaats.

Met de fiscale woonplaats wordt bedoeld: de plaats waar de overledene zijn werkelijke woonplaats had. Dus de plaats van waaruit hij al zijn zaken regelde. Meestal valt ze samen met de officiële woonplaats, dit is de plaats waar iemand in de bevolkingsregisters is ingeschreven. Vallen deze begrippen niet samen, dan telt enkel de werkelijke woonplaats om te bepalen welk gewest de successierechten heft.

De laatste 5 jaar

Woonde de overledene tijdens de laatste vijf jaar voor zijn overlijden op meer dan één plaats in België, dan telt het gewest waar hij tijdens die vijf jaar het langst gevestigd was.

VOORBEELD Stel dat Robert, een weduwnaar met woonplaats in rustoord Herfstvreugde in Zellik (in het Vlaamse gewest) op 88-jarige leeftijd met de ziekenwagen wordt afgevoerd naar het ziekenhuis in Jette (in het Brusselse gewest) en daar enkele dagen later sterft. Zelfs als de kinderen van Robert in het Waalse gewest wonen, zijn op de nalatenschap van Robert de Vlaamse successierechten verschuldigd omdat zijn fiscale woonplaats op het moment van zijn overlijden in Vlaanderen lag. Hij stierf weliswaar in het Brusselse gewest en zijn erfgenamen wonen in het Waalse gewest, maar deze factoren zijn van geen tel. Had Robert echter tot twee jaar voor zijn dood bij zijn zus in het Brusselse gewest gewoond en slechts de laatste twee jaar in het Vlaamse rusthuis, dan zouden op zijn nalatenschap de Brusselse successierechten (en niet de Vlaamse) toepasselijk geweest zijn. In de 5 jaar voor zijn dood had hij dan het langst in het Brusselse gewest verbleven.

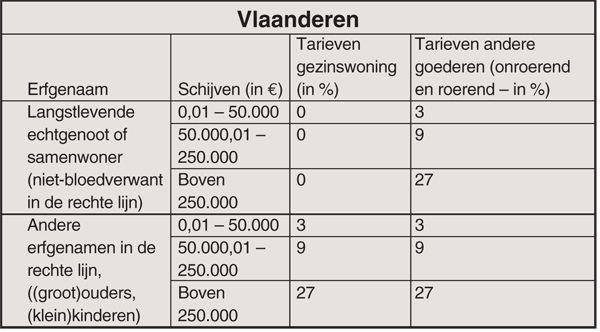

IN VLAANDEREN: vrijstelling voor de partner

Sinds 1 januari 2007 moet de langstlevende echtgeno(o)t(e) of hij/zij die met de overledene samenwoonde in Vlaanderen niet langer successierechten betalen op de gezinswoning.

Wie kan hiervan genieten?

De vrijstelling van successierechten geldt voor de langstlevende partner. Deze groep valt uiteen in gehuwden en samenwonenden.

- Bij gehuwden erft de langstlevende echtgeno(o)t(e) de gezinswoning al dan niet volledig in volle eigendom, vruchtgebruik of blote eigendom. Dit in functie van het huwelijksstelsel en de al dan niet aanwezigheid van andere erfgenamen. Het geërfde deel komt in aanmerking voor de vrijstelling. Het is dus best mogelijk dat de vrijstelling enkel op het vruchtge-bruik van de woning slaat (als er geen huwelijkscontract of testament is dat de langstlevende meer toebedeelt dan het vruchtgebruik).

Ook belangrijk: de vrijstelling is er alleen voor de langstlevende echtgenoot of echtgenote. Erven de kinderen een deel van de woning, dan moeten zij op hun individueel netto-erfdeel in de gezinswoning wél successierechten betalen. - De tweede grote groep zijn de samenwonenden. Daarbij moet een onderscheid gemaakt worden tussen wettelijk en feitelijk samenwonenden. Wettelijk samenwonenden (zij hebben een verklaring van wettelijke samenwoning afgelegd bij de ambtenaar van de burgerlijke stand) genieten vanaf de eerste dag van de vrijstelling. Feitelijk samenwonenden moeten gedurende drie jaar hebben samengewoond en een gemeenschappelijke huishouding hebben gevoerd.

LET OP! Deze speciale driejaarstermijn geldt enkel voor de vrijstelling van het successierecht op de gezinswoning. Om in het algemeen van dezelfde successietarieven als gehuwden te kunnen genieten, moeten feitelijke samenwonders slechts één jaar samenwonen (en geen 3 jaar).

WEETJE Houd er rekening mee dat het begrip feitelijk samenwonenden niet alleen op de traditionele koppels slaat. U kunt bijv. ook met uw broer of zus in dezelfde woning samenwonen en genieten van de vrijstelling.

De Vlaamse regering heeft er bewust voor gekozen een aantal samenwonenden uit te sluiten van de vrijstelling voor de gezinswoning. Dat is het geval voor bloedverwanten in rechte lijn of personen die daarmee gelijkgesteld zijn. Met andere woorden: enerzijds de inwonende kinderen, kleinkinderen, zorg- en stiefkinderen en anderzijds de inwonende ouders of grootouders. Zij moeten dus wél successierechten betalen als ze de gezinswoning erven en samenwoonden met de overledene. Maar een broer of zus, of zelfs een neef of nicht die wettelijk of feitelijk samenwoont met de erflater, heeft wél recht op het voorkeurstarief.

Wat is een gezinswoning?

De gezinswoning is de gezamenlijke hoofdverblijfplaats van de erflater en zijn overlevende echtgenoot of samenwonende partner. Bedoeld is m.a.w. de woning waar de partners op het ogenblik van het overlijden gewoonlijk samenleefden plus de gebruikelijke aanhorigheden zoals de tuin, het tuinhuis, de garage. Ook zij worden mee begrepen in de vrijstelling.

Het kan gebeuren dat op het ogenblik van het overlijden geen sprake meer is van een effectieve samenwoning. Vandaar dat de wetgever ook als gezinswoning in aanmerking neemt: de laatste woning van de echtgenoten of samenwonenden, tenminste als aan hun samenwoning op een door de wet voorziene manier een einde kwam. Er zijn drie mogelijkheden:

1. door de feitelijke scheiding van echtgenoten of van wettelijke samenwoners (niet van feitelijke)

2. door een geval van overmacht dat tot op het ogenblik van het overlijden heeft voortgeduurd (bijv. mensen die palliatieve zorgen krijgen)

3. door het verblijf van de partner(s) in een rust- of verzorgingsinstelling, een serviceflat of woningcomplex met dienstverlening.

LET OP! Op eventueel ander onroerend bezit dan de gezinswoning moet de langstlevende echtgenoot/partner (net als de andere erfgenamen, bijv. de kinderen) in Vlaanderen de normale successierechten betalen!

Nettowaarde

De vrijstelling wordt enkel toegekend op de nettowaarde van de gezinswoning, dus na aftrek van een eventuele schuld (bijv. een lening).

Vlaanderen is niet altijd goedkoper!Omdat Vlaanderen de vrijstelling voor de langstlevende partner toepast, denken veel mensen spontaan dat dit gewest het minste successierechten heft op de gezinswoning. Dat is niet noodzakelijk zo. De vrijstelling geldt immers enkel voor de langstlevende partner, niet voor de kinderen, terwijl het voorkeurstarief in de andere gewesten ook voor de kinderen van toepassing is. De fiscale druk over de erfenissen van beide ouders heen is dan ook vaak hoger in Vlaanderen dan in Wallonië en Brussel! Als er geen huwelijkscontract is, erft de langstlevende enkel het vruchtgebruik. De grootte van de vrijstelling in Vlaanderen hangt in dit geval ook af van de leeftijd van de langstlevende. Hoe ouder de vruchtgebruiker, hoe kleiner zijn vruchtgebruik en dus hoe kleiner zijn vrijstelling. |

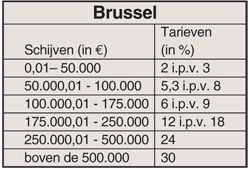

IN BRUSSEL: een voorkeurtarief

In het Brusselse gewest geldt sinds 1 januari 2003 een bijzonder gunsttarief voor de gezinswoning.

Wat is een gezinswoning?

De gezinswoning is het gebouw dat de erflater op het ogenblik van zijn overlijden ten minste 5 jaar tot hoofdverblijfplaats gediend heeft.

Wie kan ervan genieten?

Anders dan in Vlaanderen, geldt het Brusselse belastingvoordeel niet alleen tussen echtgenoten of samenwonenden maar ook voor erfgenamen in de rechte lijn. Noteer wel dat – anders dan in Vlaanderen – in Brussel enkel de wettelijke samenwoners gelijkgesteld worden met echtgenoten. De louter feitelijke samenwoners worden er voor de toepassing van de successierechten als vreemden beschouwd. Zij kunnen dus niet van de lagere successietarieven voor de Brusselse gezinswoning genieten.

Een vergelijking van de voorkeurspercentages met de gangbare percentages leert dat het tarief tot 250.000 euro met een derde wordt verlaagd. Boven dit grensbedrag gelden de normale tarieven.

LET OP! Het voordeeltarief wordt toegepast op de nettowaarde van het deel van de overledene in de woning, dus na aftrek van eventuele schulden.

Voorwaarden

Het voordeeltarief kan genoten worden als aan de volgende voorwaarden is voldaan:

- tot de erfenis van de overledene moet ten minste een deel in volle eigendom van een gebouw behoren. De erflater moet dus niet noodzakelijk eigenaar zijn van het geheel van de woning. Het bezit van een onverdeeld aandeel is voldoende. Dit is met name vaak het geval bij samenwoners of bij echtgenoten die getrouwd zijn onder het stelsel van de scheiding van goederen.

- dit gebouw moet de erflater op het ogenblik van zijn overlijden ten minste vijf jaar tot hoofdverblijfplaats hebben gediend. Het bewijs hiervan wordt geleverd, behoudens bewijs van het tegendeel, met een uittreksel uit het bevolkings- of het vreemdelingenregister. Bovendien is voorzien dat het voordeeltarief niet verloren gaat wanneer de erflater zijn hoofdverblijfplaats in het bedoelde gebouw niet heeft kunnen behouden wegens overmacht. De wetgever definieert dit als volgt: “een staat van zorgbehoevendheid, ontstaan na de aankoop van de woning, waardoor de erflater in de onmogelijkheid verkeerde om in de woning, zelfs met behulp van zijn gezin of van een gezinshulporganisatie, in te staan voor zijn lichamelijk of geestelijk welzijn”.

- een erfgenaam in rechte lijn, de echtgeno(o)t(e) of de wettelijk samenwonende van de erflater erft de woning

IN WALLONIË: een ander voorkeurtarief

Sinds 23 december 2005 kent ook Wallonië een aparte successiebelasting voor de gezinswoning, in de vorm van een voorkeurtarief.

Wat is een gezinswoning?

De gezinswoning is het onroerend goed waar de overledene, op datum van zijn overlijden, sinds ten minste 5 jaar zijn hoofdverblijfplaats heeft gehad.

Wie kan ervan genieten?

De vermindering geldt voor de erfgenaam in de rechte lijn, de echtgenoot of de samenwonende van de overledene. Noteer wel dat in Wallonië met samenwoners enkel de wettelijke samenwoners worden bedoeld en dat bijgevolg – precies zoals in Brussel – de feitelijk samenwonenden buiten de boot vallen wat het voorkeurtarief betreft. Zij worden in de successiebelasting belast als vreemden.

Het successierecht is van toepassing op de nettowaarde van het aandeel van de erfgenaam. De exacte waarden vindt u in de tabel, rechtsboven op deze pagina. Let echter ook op de schijven (in de eerste kolom) want die verschillen van de andere gewesten.

Voorwaarden

Om te kunnen genieten van deze verminderde tarieven moeten de volgende voorwaarden vervuld zijn:

- De woning moet in volle eigendom aan de overledene toebehoren. Zo zullen de erfgenamen van de overledene, die slechts blote eigenaar is van de gezinswoning, niet van het voorkeurtarief kunnen genieten. Ter vergelijking: in Wallonië kunnen de erfgenamen wel van het verminderde tarief genieten als de erflater slechts voor een onverdeeld aandeel of breukdeel eigenaar is van de gezinswoning.

- De woning van de overledene moet op het ogenblik van het overlijden minstens vijf jaar tot hoofdverblijfplaats hebben gediend. Dit kan eenvoudig worden aangetoond met een uittreksel uit het bevolkingsregister of het vreemdelingenregister. Het voordeel van het voorkeurtarief blijft behouden zelfs als de overledene zijn hoofdverblijfplaats niet in het onroerend goed heeft kunnen handhaven wegens overmacht of om dwingende reden van medische, familiale, beroeps- of maatschappelijke aard. Hieronder moet worden verstaan, zegt de wetgever: een toestand van behoefte aan verzorging voor de overledene, diens echtgenoot/echtgenote, wettelijk samenwonende, kinderen of kinderen van zijn echtgenote/haar echtgenoot of wettelijk samenwonende, die opgetreden is na de aankoop van de woning en waardoor de overledene in de onmogelijkheid verkeerde om de woning te blijven betrekken, zelfs bijgestaan door zijn gezin of een gezinshulporganisatie.

Nieuws voor buitenlandersWoont u in het buitenland en u laat onroerend goed na in België, dan betalen uw erfgenamen een ‘recht van overgang bij overlijden’ (niet op het roerend vermogen in België en ook niet op uw wereldwijde inkomen). Tot voor kort moest de taks betaald worden op het bruto bedrag van het Belgisch onroerend bezit, zonder aftrek van de schulden. Sinds een arrest van het Europees Hof van Justitie mogen de erfgenamen van een niet-rijksinwoner uit de Europese Economische Ruimte (EU + Liechtenstein, Noorwegen en IJsland) de schulden aftrekken in Vlaanderen. In Brussel is een ordonnantie op komst en Wallonië volgt allicht ook. |

Fout opgemerkt of meer nieuws? Meld het hier