Arrondir sa retraite ? Le tour de la question en 7 points

Vous souhaitez mettre du beurre dans les épinards alors que vous êtes pensionné ? Quelles sont vos marges de manoeuvre, les montants, les taxes ? Le tour de la question en 7 questions et réponses.

1. À partir de quel âge peut-on percevoir un revenu complémentaire ?

Dès le départ à la retraite. L’âge et la durée de la carrière comptent uniquement pour le calcul du plafond autorisé. Passé 65 ans (l’âge légal de la pension), vous pouvez gagner autant que vous voulez. Pareil si vous avez travaillé 45 ans au moment où vous cessez votre activité. Vous pouvez aussi partir à la retraite avant 65 ans, du moins si vous avez travaillé assez longtemps et êtes assez âgé (60 ans si 44 ans de carrière, 61 ans si 43 ans de carrière et 63 ans si 42 ans de carrière).

En cas de retraite anticipée, le revenu d’appoint ne peut dépasser un certain plafond sous peine de perdre le bénéfice de la pension.

2. À combien peut s’élever le revenu complémentaire ?

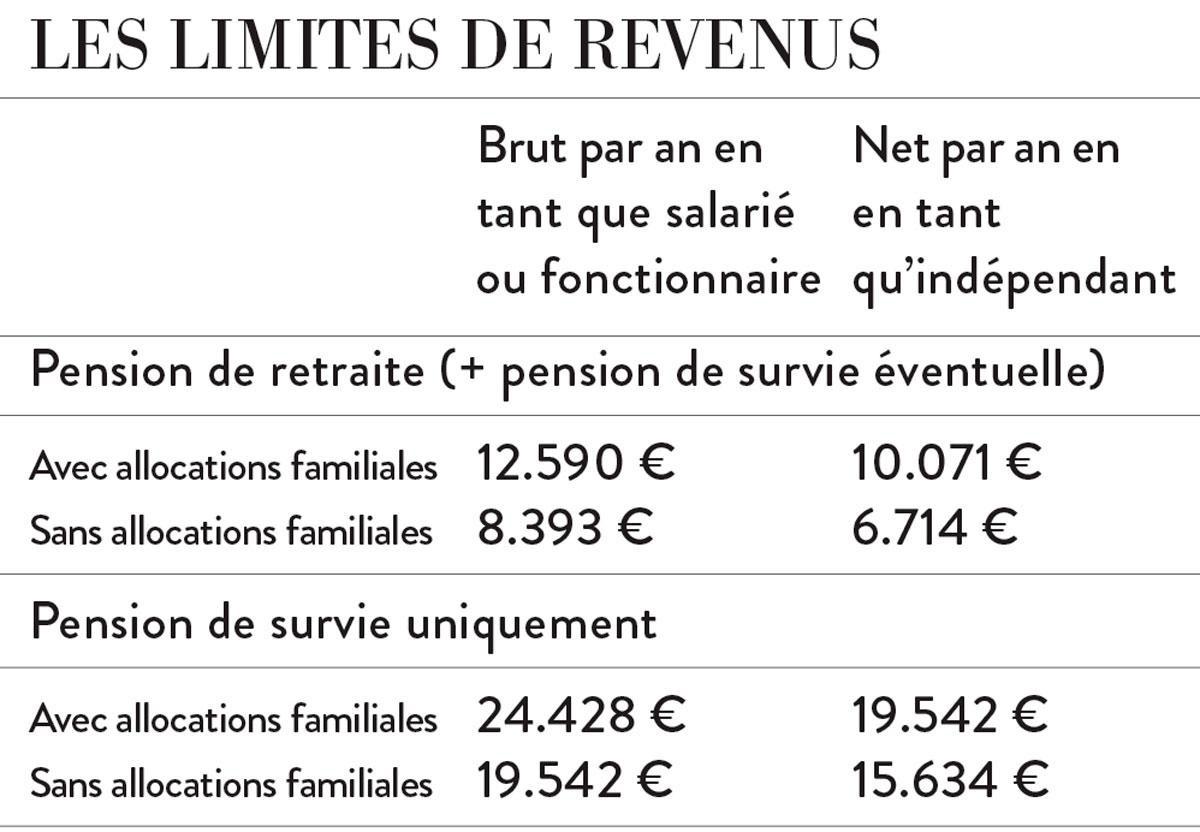

Si vous avez moins de 65 ans ou totalisez moins de 45 années de carrière, le montant autorisé dépend de votre situation familiale. Si vous avez encore des enfants à charge, le revenu complémentaire peut être plus élevé (voir tableau ci-dessous).

3. Et si vous gagnez trop ?

La perte est proportionnelle au pourcentage de dépassement du plafond autorisé. Si vous excédez de 30% la limite de revenus autorisés, votre pension sera rabotée de 30% et il vous faudra rembourser l’année suivante le pourcentage indûment perçu.

Si vous dépassez les 100%, vous risquez de perdre la totalité de votre pension.

4. Quelles taxes ?

Les revenus complémentaires sont taxés, à moins que vous ne perceviez des revenus exonérés d’impôt (jusqu’au 31/12/20) grâce à un flexi-job ou une activité complémentaire tombant sous le coup d’un régime fiscal favorable (travaux chez des particuliers, travail associatif...).

Le retraité qui combine pension et salaire bénéficie d’une réduction fiscale complémentaire. Le fisc tient compte des revenus imposables pour la déterminer. Cette disposition avantage surtout les petites pensions. Si vos revenus imposables de 2019 dépassent 23.710 €, la réduction fiscale complémentaire est quasi nulle.

Si vous envisagez de vous lancer dans une activité pour améliorer votre pension, il est vivement conseillé de faire une simulation fiscale pour éviter les mauvaises surprises.

5. Peut-on exercer un petit job non taxé ?

Jusqu’au 31/12/20, en tant que retraité, vous pouvez opter pour des revenus complémentaires non taxés. Vous pouvez effectuer des petits travaux occasionnels pour des particuliers, du travail associatif ou participer à l’économie collaborative. Le total des revenus cumulés ne peut pas dépasser 6.340€ par an. Les revenus perçus dans le cadre du travail associatif et des services de citoyen à citoyen ne peuvent excéder 528,33€ par mois.

Attention ! Si vous gagnez 1 € de trop, les revenus perçus dans le cadre de ces trois types d’activité complémentaire seront taxés au titre de revenus professionnels, intégralement, autrement dit pas uniquement le surplus ! Il convient donc de respecter deux limites : celle fixée par le fisc mais aussi celle du service des pensions, à savoir avoir atteint l’âge de 65 ans et totaliser 45 ans de carrière. Attention, la cour constitutionnelle vient de changer la donne et, dès 2021, les revenus complémentaires seront taxés.

En tant que retraité, vous pouvez encore exercer un flexi-job dans l’horeca ou le commerce de détail (boulangerie, coiffure...). Dans ce cas, vous ne payez ni taxes ni cotisations sociales (13,07% normalement) sur votre salaire. Si vous avez plus de 65 ans, vous ne devez plus tenir compte de la limite imposée par le service des pensions. Si vous avez moins de 65 ans, vous avez intérêt à la respecter scrupuleusement !

Si vous êtes retraité, le flexi-job est la formule la plus intéressante. Vous ne payez ni taxes ni cotisations sociales. Si vous avez plus de 65 ans et travaillé pendant 45 ans, il n’y a aucune limite au revenu complémentaire, ni pour le fisc ni pour l’ONSS ni pour le service des pensions. Encore faut-il que votre travail soit effectivement considéré comme un flexi-job. Renseignez-vous au 02 509 59 59.

6. Le revenu complémentaire permet-il d’étoffer la pension ?

Non. Si vous êtes déjà retraité et percevez un complément de revenus, les cotisations que vous payez sur ces revenus d’appoint ne vont pas pas faire augmenter le montant de votre pension.

7. Faut-il déclarer son activité ?

La règle est la même pour tous : l’activité ne doit être déclarée au service des pensions que si la pension doit encore être versée pour la première fois. Doivent également être déclarées les activités suivantes : activité politique ou autre mandat en Belgique ou à l’étranger, activité artistique ou scientifique. Si vous touchez une pension familiale également.