Remplir la déclaration fiscale d’une personne décédée

Les revenus perçus par votre parent ou votre conjoint l’année précédant son décès et celle de son décès doivent être déclarés au fisc. Comment procéder? Et comment, le cas échéant, introduire une réclamation?

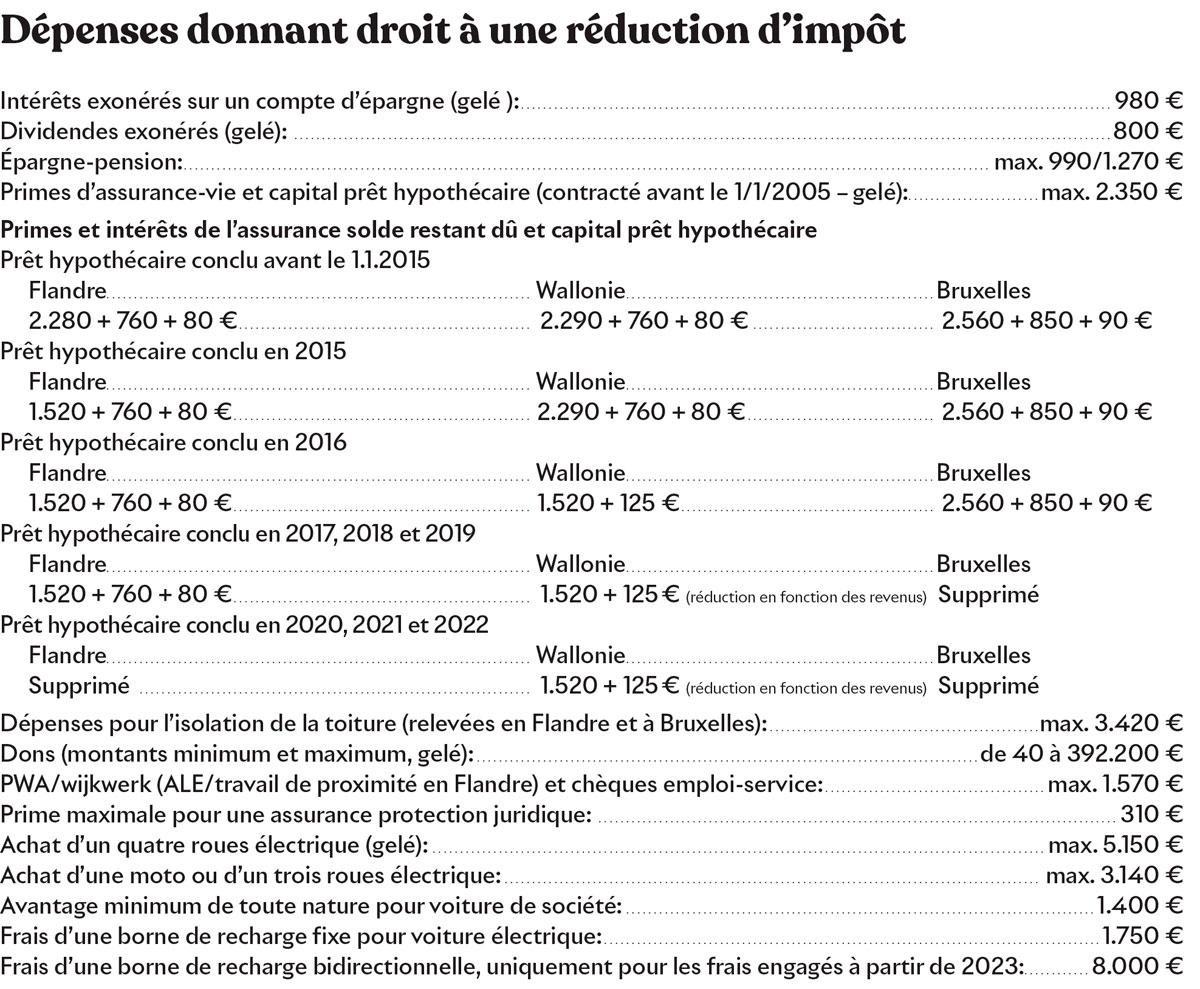

Pour remplir correctement votre déclaration 2023 (revenus 2022) vous avez besoin de quelques chiffres et de montants plafond. Vous les retrouverez dans les tableaux ci-après. Mais d’abord, intéressons-nous au récit de notre lectrice, Anne D.

Un montant astronomique

« En 2021, quelques mois après le décès de mon père, il a fallu remplir sa déclaration pour les revenus 2020. Problème, je n’ai retrouvé aucun document! Alors que pendant toute sa vie il avait soigneusement classé le moindre papier, une fois atteint de la maladie d’Alzheimer il n’a plus rien classé du tout: il jetait ou cachait dans des endroits impossibles!

Au bout d’un moment, j’ai arrêté de me mettre martel en tête, pensant que l’administration connaissait sûrement mieux que moi les revenus de mon père et ne m’oublierait pas. Et effectivement, en août 2022, j’ai reçu un avis de paiement de 4.600€. Surréaliste, car son seul revenu était sa pension et je ne l’avais jamais entendu se plaindre d’avoir à payer un supplément d’impôt. J’ai évidemment vérifié et découvert que le fisc n’avait pas tenu compte du fait que ma mère avait encore vécu 11,5 mois au cours de cette période d’imposition. Le fisc n’était donc pas aussi infaillible que je l’imaginais!

En septembre 2022, j’ai envoyé un courrier recommandé détaillant mon raisonnement, tout en payant bien docilement les 4.600€ réclamés. En février 2023, le fisc reconnaissait la validité de mes arguments, m’indiquant que la somme me serait remboursée dans le courant du mois d’avril 2023. Sur quel compte, me demandait-on? Il me semblait logique que ce soit sur le compte avec lequel j’avais payé les 4.600€. Je devais communiquer ce numéro par téléphone au centre d’information... où on m’a répondu que ce n’était pas possible par téléphone. Il fallait le faire par courrier! Que de temps perdu. Et je ne sais pas quand je serai remboursée. »

Tranches et taux 2023

- 0 – 13.870€: 25% (sans quotité de revenus exemptée)

- 13.870 – 24.480€: 40%

- 24.480 – 42.370€: 45%

- > 42.370€: 50%

Comment procéder

Les revenus perçus l’année précédant le décès et l’année du décès doivent toujours être déclarés au fisc. Après quoi, soit les héritiers sont remboursés du trop versé soit ils doivent payer un supplément, comme dans le témoignage de Anne D.

Exemple: un conjoint ou un cohabitant légal (le fisc ne fait pas de différence) décède le 15 mars 2023.

Revenus de l’année précédant le décès. La déclaration 2023 concerne les revenus 2022, c’est-à-dire ceux de la période imposable précédant l’année du décès. Pour cette période, comme pour les années précédentes, le conjoint survivant doit remplir une déclaration commune, même s’il est célibataire à ce moment-là. Cette déclaration doit être signée par le conjoint survivant et les héritiers du défunt, légataires universels ou donataires.

Revenus de l’année du décès. Les revenus perçus en 2023 doivent faire l’objet de deux déclarations distinctes: l’une au nom du conjoint survivant avec ses propres revenus, l’autre relative aux revenus du défunt et reprenant les revenus perçus pendant la période allant du 1er janvier 2023 à la date du décès. Cette seconde déclaration est déposée au nom de la succession du défunt.

Pour les revenus de l’année du décès, vous pouvez choisir d’être imposé conjointement ou séparément. Le conjoint survivant doit indiquer son choix dans sa propre déclaration et dans celle du défunt: cadre II, données personnelles et charges de famille, respectivement code 1012 ou 1013 et code 1025 ou 1026. Si vous ne remplissez pas ces cases, l’administration établira deux impositions distinctes.

Revenu maximum pour être considéré comme à charge

Montant de base: 3.490€

Enfant à charge d’une personne isolée: 5.040€

Enfant handicapé à charge d’une personne isolée: 6.400€

Ne sont pas pris en compte

Rentes alimentaires jusqu’à 3.490€

Revenu d’étudiant et d’étudiant indépendant jusqu’à 2.910€

L’administration met à disposition un outil – Taxcalc – qui vous aide à faire le choix financièrement le plus avantageux: https://ccff02.minfin.fgov.be/taxcalc/app/anonymous/public/calcbox/home.do. Vous pouvez également vous rendre dans un bureau des impôts.

Une déclaration conjointe est surtout intéressante lorsqu’un seul conjoint possède des revenus professionnels. Cela permet en effet de continuer à bénéficier du quotient conjugal, une partie des revenus professionnels étant attribuée fiscalement au partenaire. Le montant total de l’impôt est donc moins élevé.

Tout comme votre déclaration personnelle, la déclaration d’impôt d’un conjoint décédé peut être déposée en ligne, au nom de sa succession, via MyMinfin (Tax-on-web) > Remplir la déclaration d’une personne décédée.

Le numéro de registre national du défunt vous permet d’accéder directement à sa déclaration d’impôt. Elle est pré-remplie avec les informations dont dispose déjà l’administration fiscale.

L’obligation de remplir la déclaration d’impôt d’une personne décédée incombe généralement aux héritiers, aux légataires universels ou aux donataires. Par conséquent, si vous perdez votre deuxième parent, c’est vous, en tant qu’héritier, qui devez remplir la déclaration.

Le montant sur lequel vous ne payez pas d’impôt

Vous ne payez pas d’impôt sur la première tranche de vos revenus. Pour 2022, le montant non imposable est fixé à 9.270€ par contribuable (célibataire, cohabitant légal, marié). Il existe un abattement supplémentaire de 630€ par enfant de moins de 3 ans pour lequel aucun frais de garde n’est déduit. Les personnes handicapées à charge comptent toujours pour deux.

Vous avez droit à un abattement fiscal plus élevé par enfant à charge.

- 1 enfant à charge: + 1.690€

- 2 enfants à charge: + 4.340€

- 3 enfants à charge: + 9.730€

- 4 enfants à charge: + 15.740€

- Par enfant à charge après le quatrième: + 6.010€

- Parent isolé avec enfant(s) à charge: + 1.690€

- Par (grand-)parent, frère ou soeur de plus de 65 ans à charge: + 3.370€

- Par autre personne à charge: + 1.690€

Pas de proposition de déclaration simplifiée

Notez que pour l’année du décès, vous ne pouvez pas bénéficier de la dispense de déclaration obligatoire, liée au système de Proposition de déclaration simplifiée. Il est donc fort possible que le défunt n’ait pas déposé de déclaration dans les années précédant son décès mais que vous, en tant qu’héritier, soyez tenu de le faire.

Les contribuables s’en étonnent parfois et pensent qu’il suffit, comme les années précédentes, d’attendre que le fisc lui-même envoie le décompte. Mais ce n’est pas le cas: étant donné que vous n’avez pas rentré de déclaration, l’administration envoie un avis d’imposition d’office. De plus, le quotient conjugal ne sera pas appliqué puisque, comme expliqué plus haut, vous n’avez pas informé le fisc du choix de l’imposition commune. Par défaut, le fisc considère que vous avez opté pour une imposition séparée. C’est ce qui s’est passé dans le cas de Anne D.: elle a attendu une réaction du fisc qui a procédé à une imposition d’office – 4.600€ – qui ne tient pas compte du quotient conjugal.

Frais professionnels déductibles

Les frais forfaitaires se montent à 30% de vos revenus et ne peuvent jamais dépasser 5.040€.

Contestation

Si vous recevez un avis d’imposition d’office avec lequel vous n’êtes pas d’accord – parce que, par exemple, le quotient conjugal n’a pas été appliqué – vous pouvez contester. Depuis le 1er janvier 2023 – c’est-à-dire pour les avis d’imposition reçus après cette date – le délai est passé de six mois à un an. Les modalités d’introduction d’une réclamation sont mentionnées sur l’avis d’imposition. Si vous l’envoyez par courrier recommandé – ce qui n’est pas obligatoire – c’est la date de l’envoi recommandé qui est prise en compte. Si l’envoyez par courrier simple, veillez bien à ce qu’il parvienne à l’administration fiscale avant la date limite.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici